去る4月末日、三菱UFJイノベーション・パートナーズはスタートアップメディア「BRIDGE」が主催する勉強会に協力した。スタートアップの新たな成長戦略として注目を集めるスイングバイIPOをテーマにしたもので、セッションには2022年12月、MUFGが250億円の評価額で子会社化したカンム創業者、代表取締役 執行役員 CEOの八巻渉氏が登壇。

また、三菱UFJイノベーション・パートナーズからは本件に詳しいChief Investment Officer、佐野尚志がセッションに参加した。本稿ではいくつかの回に分けて、その勉強会のレポートを掲載する。

登壇者紹介

八巻渉氏

カンム代表取締役 執行役員 CEO

慶應義塾大学理工学部情報工学科卒業後、大学と産学連携プロジェクトを進めていたStudio Ousiaにデータ解析のエンジニアとして入社。2011年にカンムを創業。

佐野尚志

三菱UFJイノベーション・パートナーズ(MUIP)Chief Investment Officer

三菱UFJイノベーション・パートナーズ (MUIP) のChief Investment Officerとして、AUM800億円のファンドを運営し、国内外のスタートアップ投資と新規事業開発を担う。MUIP以前は、グローバル・ブレインにて国内外スタートアップ投資やCVCの運営に従事。それ以前はソニーにて、技術投資やJV設立等の新規事業プロジェクトのファイナンス、またリテールエナジー事業のカテゴリー責任者として、海外事業を運営。

スイングバイIPOとは何かーーこの手法が狙うもの

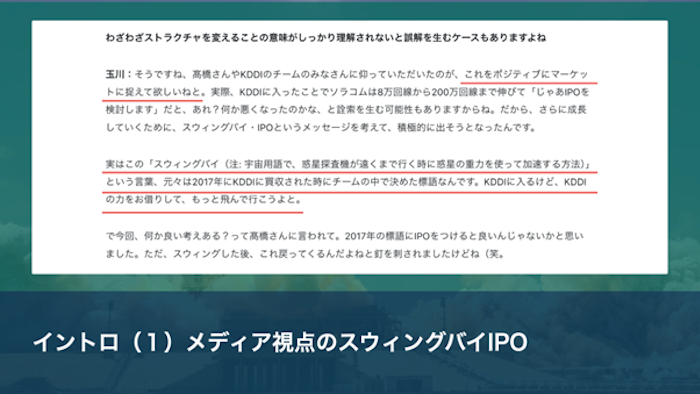

セッションの内容をお伝えする前に、テーマとなっているスイングバイIPOについて少しおさらいをしておきたい。勉強会を企画したBRIDGEのシニアエディターで代表を務める平野武士氏は、メディア的な視点としつつ、スイングバイIPOの名付け親でもある「ソラコム」の例を次のように解説した。

ソラコムが果たしたスイングバイIPOについて少しおさらいしておきます。彼らの創業は2014年です。IoT(Internet of Things・モノのインターネット)向けの意欲的なクラウドサービスを、日本におけるAWSを手がけたチームがスタートアップさせるということもあり、私を含め、多くのメディアや企業が注目しました。サービス開始からわずか2年後、ソラコムは2017年8月、KDDIへの株式譲渡により連結子会社化を発表するのです。創業からわずか3年「三桁億円」規模の買収劇には多くの投資家、起業家、スタートアップエコシステムに大きな衝撃を与えることになります。

さらにグループ入りしてから約3年の時を経た2020年、新たな成長ステージとしてソラコムは再び株式公開のロードマップを公開します。グループインした際、わずか8万回線だった契約数はその当時、200万回線契約まで拡大しました。さらなる高みを目指すために経営陣がとった手法は「スイングバイIPO」として発表されたのです(平野氏)。

公表の翌年、2021年6月には独自の経営方針としてセコム、ソースネクスト、ソニーグループ、日本瓦斯、日立製作所、World Innovation Lab(WiL)の6社との資本業務提携も発表している。そこからさらに3年後の2024年3月。同社は上場を果たした、というわけだ。承認時に予想されていた時価総額は365億円規模(承認時の仮価格にて算出した2月20日時点の推定評価)だったが、現在はそれを大きく上回る評価を受けることに成功している。

綺麗な成長ストーリーの一方、疑問も湧いてくる。これはいわゆる親子上場の一種で、米国で一時期話題となったSPAC(特別買収目的会社)のようなテクニカルな意外性はない。では何が注目のポイントになるのだろうか?平野氏はこれまでのスタートアップ買収を取材した経緯からメディア的な視点を共有していた。

私も過去、スタートアップで大手企業に買収されたケースを取材させてもらったことが何度もあります。その際、創業者の方々が特に気にするのが「モメンタム」なんです。スタートアップで大切なのは成長に対する期待値です。買収はこのモメンタムを一度、断ち切る危険性があるのです。例えば創業者が全ての株式を手放してしまったらどうでしょうか?第三者視点として「ひと仕事終わった」という気持ちが働く可能性があることは否めません。創業者や経営者が事業から離れるかもしれないという「雰囲気」はスタートアップにとって大きなマイナスなのです(平野氏)。

ポイントは受け入れ側企業とグループインした企業、双方がこのメッセージを伝えていることにある。買収された後に更なる成長を目指す、というのは言葉としては簡単だ。しかし、創業者・経営陣もステークホルダーとして残り、また、受け入れ側もその後の成長を一緒にイメージしながら共同でメッセージを出す。こうしたPR的な要素が実はスイングバイIPOに隠されたひとつのメリットになる、というのだ。

MUFGが高評価したフィンテックスタートアップ「カンム」

今回、登壇してくれたカンムの創業は2011年。誰でも最短1分で発行できるプリペイドカードアプリ「バンドルカード」を主力事業とするスタートアップで、2012年、当時の株主であるフリークアウト・ホールディングスおよびその他の株主が保有する一部株式を三菱UFJ銀行に譲渡することでMUFGグループへ参画することを公表した。

同社代表取締役の八巻氏は子会社化当時、インタビューでIPOを含めた成長戦略を次のようにコメントしている。

ーーMUFGの子会社化を発表した。100%ではなく、八巻さん含めて一部の株主は残ったが今後、どのような経営体制でどういったマイルストーンを目指すのか

八巻:代表は変わらずです。弊社としては IPO を引き続き有力な選択肢だと考えています。事業自体は普通に伸びています。やはり(事業の性質上)親会社がいた方がよいという判断もありました。MUFG グループとしては消費者ローン専業のアコムが子会社として上場しています(筆者註:2023年1月時点で三菱 UFJ フィナンシャル・グループが37.57%の株式を保有)。(MUFG が250億円評価で買収したカンム、その理由【八巻氏インタビュー】2023年1月)

ここまでテーマのおさらいと、簡単にカンムのご紹介をさせていただいた。次稿からはセッションの中身に入っていく。